「家族特約保険」が付帯のカード、「保険が自動付帯の家族カード」おすすめ17枚

海外旅行に行くときの「旅行傷害保険」、クレジットカードに付帯されているからと安心していませんか? まず第一に、カードに付帯されている保険で気にすることは「自動付帯」か「利用付帯」かです。そして次に確認したいのは「補償額」となるでしょう。しかし、この保険は基本的にカードの持ち主にかかるものなので、家族にかかる保険が忘れがちになります。

まずは簡単に、クレジットカードに付帯する保険の性格をまとめますと、

「自動付帯」「利用付帯」とはその名のとおり、カードを利用しなくても自動で保険が適用されるか、旅行にかかる費用をクレジットカードを利用して支払うと付帯されるかの違いです。このタイミングで、改めて自分のカードを確認しておきましょう。自動付帯だと思いこんでいて、いざ保険を使う時に利用付帯だったなんてことになったら目も当てられません。

2024年最近の傾向として、自動付帯だった保険が利用付帯に変わっているというパターンも増えてきています。改めて自分の持っているカードの保険内容を確認しておきましょう。

そして忘れてはならないのは、家族にかかる保険です。家族に関する保険は大きく2種類、

- 家族特約保険:本人のカードに自動的に組み込まれている家族も適用される保険

- 家族カードに付帯する保険:別に発行する家族カードに付帯する保険

このページではこの「2種類の家族保険」に関して説明をするとともに、無料でこれらの保険が適用されるカードをそれぞれ複数枚ピックアップしています。この機会にぜひ、ご自身のカードが家族分の保険もカバーしているのかも含めて確認しておきましょう。

ページのもくじ

旅行保険は所有者本人に対して補償されるもの

クレジットカードに付帯されている保険というのは、あくまでもカードの所有者本人に対しての補償となります。そのため夫婦で旅行した場合の「相手(妻・夫)」、または家族で行った場合の「子ども」「親」は対象となりません。

さて、ここで「家族特約」または「家族カード」による補償の拡充という話になるのですが、まずは順番に整理して進めていきます。旅行をする家族のパターンでどのような補償内容が理想か、いくつか事例をあげてみます。

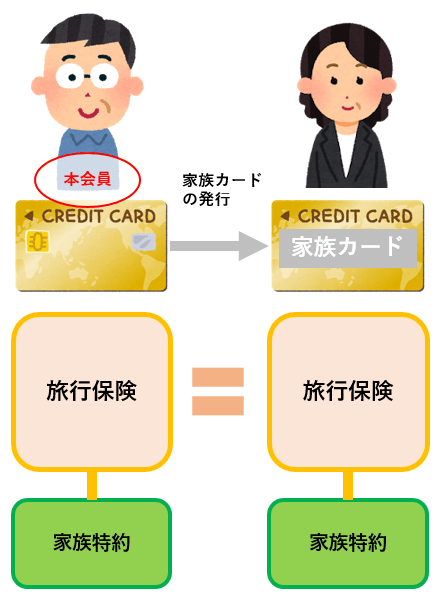

「家族カード」と「家族特約」の関係

まずは「家族カード」と「家族特約」の関係を頭にいれておきましょう。「家族カード」とは、本会員と同等のカードを、家族に対して発行したカードです。家族カードごとに年会費がかかるもの、無料のものがあります。サービス内容は基本的に同一ですが、一部制限される場合もありますので各カードの規定をご確認ください。

「家族特約」とは、各カードの保険に含まれた補償にあたります。子どもや親など、近い親族に対しても保険の適用がされます。ただし、一般的にその補償内容は本会員のものよりかなり劣りますので、十分でないと感じた場合は別に任意保険などに入る必要があります。

パターン1「夫婦のみ、または親を含めた旅行の場合」

自分が持っているカードの補償内容が十分と確認した上で、「相手(妻・夫)」の持っているカードの補償内容を確認してください。そのカードの旅行保険が自動付帯で、補償内容も十分なものでしたらそれで問題はありません。

同様に、それぞれ親の持っているクレジットカードの補償内容を確認しましょう。高齢になるとクレジットカードを保有していないことも多いので注意が必要です。

このパターンの場合、自分以外のおとな全員がクレジットカードを持っていて、その付帯保険で補償が満足であるならばなんら問題はありません。誰かがクレジットカードを持っていなかったり、付帯保険ではカーバーできない場合は状況に応じて任意保険を申し込む必要があります。

パターン2「子どもを含む旅行の場合」

特に18歳未満はクレジットカードを作ることができませんし、学生のうちでも持っていることは少ないでしょう。もしクレジットカードを持っている場合は、その補償内容を確認してください。ただ、学生が持てるカードは総じて補償内容は低い傾向にありますので注意してください。

このパターンの場合、子どもに対してプラスして何らかの保険をかける必要がでてきます。子どもを含む旅行の場合は注意が必要です。

パターン3「補償が満足ではない、補償がされていない場合」

自分の持っているカードの補償内容が十分ではない、または一緒に旅行に行く家族のカードの補償内容が満足ではない場合は、何らかプラスして保険を申し込む必要があります。一般的には「海外旅行保険」を別で申し込むこととなります。

(参考)損保ジャパンの「新・海外旅行保険」

このように旅行をするうえで必要な保険のパターンはいくつかありますが、だいたい決まった家族構成で旅行をする場合は、最初からそのパターンをカバーできるクレジットカードを所持しておくのが最善手です。

「夫婦」や「子ども」など常に旅行をともにする機会が多い場合は、家族の分もカバーする「家族特約保険」付きのクレジットカードを選ぶ。または、あらかじめ家族分の「家族カード」を発行しておき、それぞれで補償がカバーされるようにしておくという選択があります。

【家族特約保険】と【家族カードに付帯する保険】の特徴

家族特約保険の特徴

まず、家族特約保険のメリット・デメリットを挙げますと、

【メリット】

- 子どもも含めた家族全員が、自分のカード1枚でほぼ同じ補償を受けられる

- 追加料金、追加カードが必要ない

- 家族特約保険があるカードは、基本的に補償内容も手厚い

【デメリット】

- 比較的年会費の高いカードに限られる

- そもそも家族特約が設定されているカードが少ない

- 治療補償が低くなるカードも多い

特徴としては、1枚で家族全員の補償が受けられるので非常にお手軽かつお得ということです。保険の申し込み忘れなども発生しませんし、旅行に行くたびに都度心配する必要がなくなります。非常に安心感の高いカードと言えます。

逆に「家族特約保険」付きという条件でクレジットカードを探すと、自分のニーズにマッチしない可能性があります。年会費が高すぎたり、必要のないサービスがあることも多いでしょう。

このあたりの兼ね合いを加味しながら、「家族特約保険」付きのクレジットカードを探す必要があります。

※持っているカードの補償内容を確認したときに、十分ではないと感じた場合は無料で補償金額を積み上げることができます。

補償額を無料で積み上げる方法はこちら

家族カードに付帯する保険の特徴

では、家族カードに付帯する保険のメリット・デメリットを挙げますと、

【メリット】

- 国内旅行も含め、メインカードと同じ補償を受けられる

- 手軽に追加発行できる

- ポイントや会計を合算したりと、一般的な家族カードの恩恵も受けられる

【デメリット】

- 発行ごとに追加の年会費がかかるカードがある

- 未成年には発行できない

- クレジットカードは必要がない場合がある

※家族カードの場合、引き落とし口座は本会員と同一となります。これがデメリットと感じる場合は、家族カードでも口座を分けられるカードを選択する必要があります。詳しくはこちら「家族カードを別口座にしたい場合 対応するクレカとメリット・デメリット」へ

ここで、ぜひ今お持ちのクレジットカードの保険内容を確認してみてください。「家族カードの発行が無料」で「保険が自動付帯」であれば家族カードを発行をしない理由はありません。何も損をすることはありませんし、旅行保険は自動で付いてくるので夫婦であれば1枚家族カードを発行するだけで補償は問題のない状況になります。

年会費が無料でないとしても、本会員の年会費よりはかなり格安に設定されていることがほとんどなので、追加した家族カードがその家族にとってメインカードとして利用できれば特に問題ないでしょう。

例えば「JCBプラチナ」は、年会費が27,500円とプラチナカードの中では手頃な費用ながら、家族カードは1名無料で発行でき、しかも家族特約の補償内容も申し分ありません。保険以外にもさまざまなステータスを得られるので、おすすめできる1枚です。

補償内容が随一の「JCBプラチナ」。家族カード1名無料、もちろん家族特約も充実

海外旅行傷害保険(利用付帯)

| 保険の種類 | 本会員/家族会員 | 家族特約 |

|---|---|---|

| 死亡後遺障害 | 最高1億円 | 最高1,000万円 |

| 傷害治療 | 最高1,000万円 | 最高200万円 |

| 疾病治療 | 最高1,000万円 | 最高200万円 |

| 賠償責任 | 最高1億円 | 最高2,000万円 |

| 携行品損害 | 最高100万円 | 最高50万円 |

| 救援者費用 | 最高1,000万円 | 最高200万円 |

家族特約保険のあるカード、保険が自動付帯の家族カード一覧

「家族特約が付帯していておすすめできるカード」、また「家族カードが発行でき海外旅行保険が自動付帯のカード」をピックアップして一覧にまとめました。保険の補償内容が良くなるとどうしてもカード年会費は高くなりますが、保険以外のサービスも加味しておすすめいたします。

保険の内容に関しては、設定金額の高い「死亡保険」に目が行きがちですが、最も利用頻度の高いケガや病気で利用する「傷害・疾病治療」を重要視してください。死亡するよりも、ケガや病気になる可能性が高いのですから。

家族カードは、主に夫婦のみで海外旅行をする場合に強さを発揮します。家族カードの年会費が無料なら、断然発行しておいて損はないです。

【2023年8月追記】コロナ禍を経て、これらの条件に合うカードは大幅に減りました。コロナ禍中は海外旅行への自粛も多く、旅行保険の必要性が減ったことが大きな要因です。また昨今の物価高も影響し、クレジットカードに付帯する保険の見直しが進みコスト削減への流れとなりました。(自動付帯のカードが大幅に減少)

このような背景を踏まえ、「【家族特約】のある、海外旅行保険が自動付帯のカード」「【家族カード】がほぼ無料で発行でき、海外旅行保険が自動付帯のカード」はかなり貴重な存在といえます。

【家族特約】のある、海外旅行保険が自動付帯のカード

※いずれも補償額は最高

| カード名 | 本会員 | 家族特約 | 年会費 (税込) | ||||

|---|---|---|---|---|---|---|---|

| 死亡 後遺障害 | 傷害 治療 | 疾病 治療 | 死亡 後遺障害 | 傷害 治療 | 疾病 治療 | ||

| スターフライヤープレミアムカード | 3,000万円 | 200万円 | 200万円 | 1,000万円 | 100万円 | 100万円 | 2,200円 |

| ジャックスカードゴールド | 3,000万円 | 200万円 | 200万円 | 1,000万円 | 100万円 | 100万円 | 5,500円 |

| インヴァストゴールドカード | 3,000万円 | 200万円 | 200万円 | 1,000万円 | 100万円 | 100万円 | 5,500円 |

| ライフカードゴールド | 1億円 | 300万円 | 300万円 | 1,000万円 | 150万円 | 150万円 | 11,000円 |

| 三菱UFJカード ゴールドプレステージ | 5,000万円 | 200万円 | 200万円 | 1,000万円 | 200万円 | 200万円 | 11,000円 |

| P-oneカード<Premium Gold> | 5,000万円 | 500万円 | 500万円 | 1,000万円 | 200万円 | 200万円 | 11,000円 |

| ジャックスカードプラチナ | 1億円 | 300万円 | 300万円 | 2,000万円 | 200万円 | 200万円 | 22,000円 |

| 三菱UFJカード・プラチナ・ アメリカン・エキスプレス・カード | 1億円 | 200万円 | 200万円 | 1,000万円 | 200万円 | 200万円 | 22,000円 |

| JAL・JCBカード プラチナ | 1億円 | 1,000万円 | 1,000万円 | 1,000万円 | 200万円 | 200万円 | 34,100円 |

それぞれのカードの「家族特約」適用範囲は以下のとおりとなります。想定する家族が含まれているかご確認ください。

- スターフライヤープレミアムカード

本会員の配偶者および満19歳未満で本会員と生計を共にする同居の親族、または別居の未婚の子ども。 - ジャックスカードゴールド

本会員の配偶者および満19歳未満で本会員と生計を共にする同居の親族、または別居の未婚の子ども。 - インヴァストゴールドカード

本会員の配偶者および満19歳未満で本会員と生計を共にする同居の親族、または別居の未婚の子ども。 - ライフカードゴールド

本人会員と生計を共にする配偶者、本人会員またはその配偶者と生計を共にする同居の親族または別居の未婚の子ども。 - 三菱UFJカード ゴールドプレステージ

本会員の配偶者、または同居の両親(義親を含む)、未婚の子ども。 - P-oneカード<Premium Gold>

本会員と生計を共にする6親等内の血族、配偶者および3親等内の姻族。 - ジャックカードスプラチナ

本会員の配偶者および満19歳未満で本会員と生計を共にする同居の親族、または別居の未婚の子ども。 - 三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード

本会員の配偶者、または同居の両親(義親を含む)、未婚の子。 - JAL・JCBカード プラチナ

本会員と生計を共にする家族で、カードを持っていない19歳未満の子ども。

【家族カード】がほぼ無料で発行でき、海外旅行保険が自動付帯のカード

※いずれも補償額は最高

| カード名 | 家族カード | 死亡後遺障害 | 疾病治療 | 傷害治療 | 賠償責任 | 年会費 (税込) |

|---|---|---|---|---|---|---|

| ジャックスカードゴールド | 無料 | 最高3,000万円 | 200万円 | 200万円 | 3,000万円 | 5,500円 |

| インヴァストゴールドカード | 無料 | 最高3,000万円 | 200万円 | 200万円 | 3,000万円 | 5,500円 |

| ライフカードゴールド | 無料 | 最高1億円 | 300万円 | 300万円 | 1億円 | 11,000円 |

| 三菱UFJカード ゴールドプレステージ | 無料 | 最高5,000万円 | 200万円 | 200万円 | 3,000万円 | 11,000円 |

| 楽天プレミアムカード | 550円 | 最高5,000万円 | 300万円 | 300万円 | 3,000万円 | 11,000円 |

| 三菱UFJカード・プラチナ・ アメリカン・エキスプレス・カード | 無料 | 最高5,000万円 | 200万円 | 200万円 | 3,000万円 | 22,000円 |

| ジャックスカードプラチナ | 無料 | 最高1億円 | 300万円 | 300万円 | 3,000万円 | 22,000円 |

| 三井住友カード プラチナ | 無料 | 最高1億円 | 500万円 | 500万円 | 1億円 | 55,000円 |